4月20日下午,一场耗时短短30分钟的华为新品发布会,信息量并不小。除了推出一系列新产品之外,集团常务董事、终端业务CEO余承东还在会上宣布了一个重要决定:华为消费者业务将正式更名为华为终端业务,并全面进军商用领域。

上一财年,华为实现销售收入6368亿,同比下滑28.6%——这个数目和2017年营收相当,“华为一夜回到五年前”一度成为媒体热议的焦点。

分割荣耀之后,华为的C端消费电子业务颓势愈发明显,整个集团的营收结构也都较此前几年发生了一定变化——B端商用市场,也是在这样的背景下被华为推向舞台中心。

从客观的市场环境来看,在智能制造业,B端的规模不输C端,潜力甚至要更大,消费电子、智能家电等几条细分赛道尤为明显。在智能家电这条赛道上,TCL、美的、格力、海尔等头部厂商已经取得了一定成绩,这对华为来说也是一种激励。

从推出的这一系列新品可以看出,华为进军B端的第一阶段,打算押宝电子硬件而不是智能家电业务。

而在这块战场,也有一个强劲的对手等待着它们——联想。

发力B端,华为终端业务亟需提升造血能力

4月20日下午,华为召开终端商用办公新品发布会。

这场耗时短短30分钟的发布会,信息量并不小。除了推出一系列新产品之外,集团常务董事、终端业务CEO余承东还在会上宣布了一个重要决定:华为消费者业务将正式更名为华为终端业务,并全面进军商用领域。

“今天华为消费者业务正式更名,以后我们除了为消费者打造消费产品之外,还将战略性、长期投入商用领域,为征服及企业客户打造商用产品。”

在价值研究所看来,华为向B端寻求增长是可以预见的事情——上一财年营收显著下滑,消费电子业务的萎缩和智能汽车业务的高投入,加上C端消费市场进入无可避免的衰退期,种种不利因素都在逼迫华为作出改变。

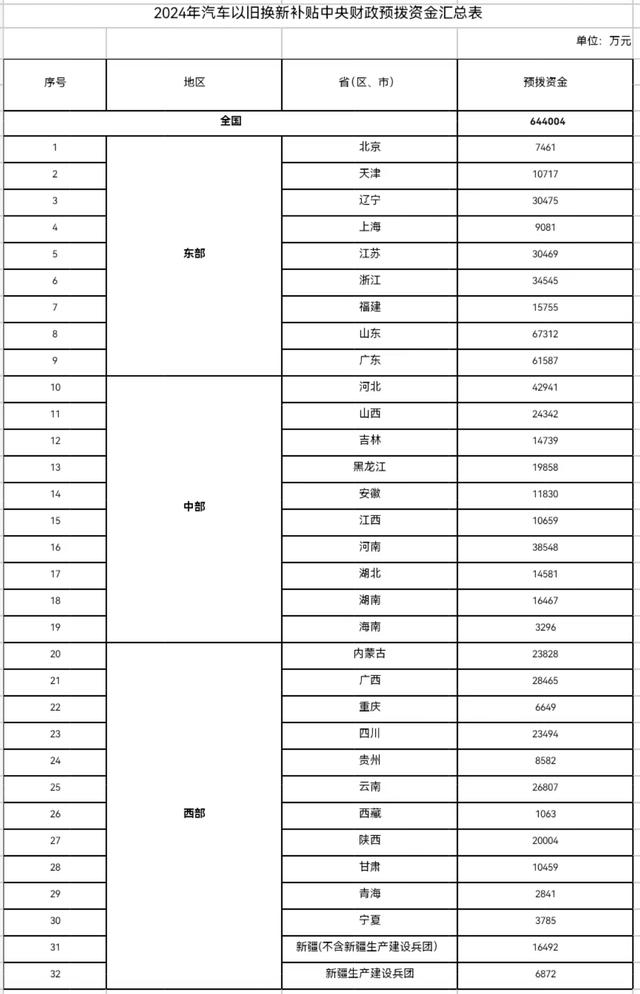

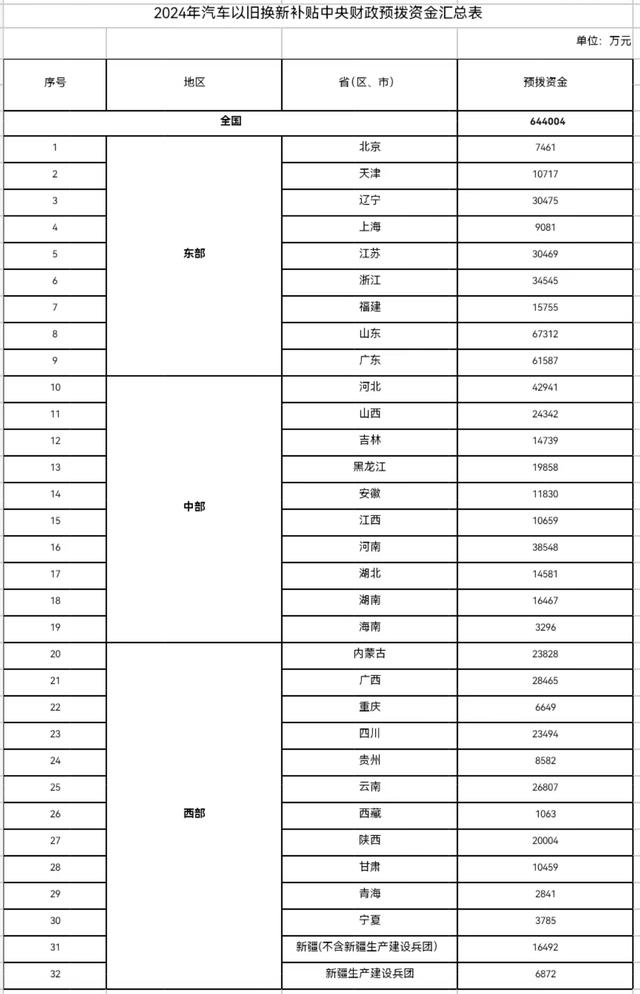

从财报来看,华为过去一年营收、利润等多项数据的表现都令人担忧。数据显示,华为2021年全年实现销售收入6368亿,同比下滑28.6%。利润方面,华为2021年全年净利录得1137亿,同比增长75.9%。

当然,华为也有值得欣慰的地方,其积极自救行动在年底起到了一定效果,营收降幅在收窄。

一方面,根据华为轮值董事长郭平在去年12月31日新年致辞上透露的数据,华为去年四季度营收为1782亿,同比分别下滑19%,低于全年平均水平。另一方面,根据华为CFO孟晚舟在财报发布会上的说法,华为现金流获取能力有所增强,2021年资产负债率降低至57.8%,经营现金流则达到597亿。

“我们整体的财务结构韧性和弹性都在加强,公司应对不确定性的能力在不断提升。”

然而,营收6340亿这个营收数字,对于华为来说仍然相当扎心——这个数目和2017年营收相当,“华为一夜回到五年前”一度成为媒体热议的焦点。

此外,华为净利润的同比增加和资产负债率降低,和集团规模缩小、人力等成本下降有很大关系——换句话说,这些成绩很大程度上归功于分拆荣耀。

按照官方信息,2020年11月17日,华为和荣耀的财务交割才算彻底完成,但由于两者在供应链、研发平台、业务人员上一直呈深度捆绑、融合状态,所以在业务层面上的分割可能比财务层面更加复杂,更晚完成。

据二十一世纪经济报道援引的消息人士爆料,分割之后至少有6000名华为员工彻底“出走”荣耀,其中绝大多数是研发、产品端的高质量人才。

一直以来,华为的运营成本,尤其是庞大人力支出在业务都处于较高水平。和荣耀进行业务、财务剥离之后,前者的支出降低、利润上升也完全可以理解。

但不能忽视的是,分割荣耀之后,华为的C端消费电子业务颓势更加明显。

根据IDC统计的数据,华为智能手机国内市场出货量在去年三季度掉出前五,此后便再未上榜。荣耀则在剥离华为后趁势追击,截止四季度,市占率达到17%,全年平均占有率为11.7%,比2020年微幅增长。

郭平也曾向公众承认,过去一年华为C端业务的确受到了很大影响,整个集团的营收结构也都较此前几年发生了一定变化。

B端商用市场,也是在这样的背景下被华为推向舞台中心。

财报数据显示,华为2021财年运营商业务、消费者业务营收分别份2814亿和2434亿,虽然仍是主要现金牛,但同比均出现大幅下滑——后者对比2020年的4829亿接近腰斩。

在各大板块中,唯一实现逆市增长的正是企业业务。数据显示,上一财年华为企业业务营收录得1024亿,2020年为1003亿。

从这个角度讲,将消费业务改名,加码B端业务这一步棋,华为走得合情合理。

市场前景广阔,B端是消费电子的新希望

华为发力B端的策略能否成功?

这个问题其实不难回答——成功与否,关键是看市场大环境以及华为自身的竞争力。

从客观的市场环境来看,在智能制造业,B端的规模不输C端,潜力甚至要更大,消费电子、智能家电等几条细分赛道尤为明显。

翻看各大巨头的财报就可以发现,自从2020年以来,C端消费电子市场的萎缩之势就无法逆转,衰退的不止华为。

2021年四季度,小米智能手机业务出货量同比微增4.7%,环比也仅仅增长1.4%,增速已经明显放缓。更令人担忧的是,小米四季度经营利润仅录得44.15亿,较2020年同期的96.02亿骤降54%。

在智能手机之外,可穿戴设备、VR/AR等娱乐设备以及PC的C端市场同样走到了下坡路,亚马逊的Kindle等红极一时的电子产品大溃败,就是最好的证据。

健康界研究院的统计显示,智能可穿戴设备市场在2019年告别高速发展期,随即进入深度调整阶段,直到现在都没有缓过气来。根据IDC提供的数据,2020年全球智能可穿戴设备出货量增长率断崖式下跌至32%,此前一年为89%,预计到2025年前后才能恢复元气。

甚至在潜力最大、用户规模也最大的国内市场,智能可穿戴设备2021-2025年期间的年均复合增长率预计也仅为20%,远低于2016-2020年间的37.8%。

以商用中央空调赛道为例,美的、海尔、格力三大巨头的竞争就已经进入白热化阶段,展现了市场的广阔增长前景。

目前,城市大型商业购物中心、写字楼的中央空调需求处于低迷时期,这和商业地产市场的衰退有一定关系。但在“交通强国”基建计划的推动下,各省市纷纷推进轨道交通建设,也释放了大量需求。

根据RT轨道交通统计的数据,截止2020年美的、海尔、格力三大巨头在轨道交通系统中央空调市场占比相当,都在22%-23%左右。

但将对比范围放大到更多品类和垂直赛道的话,我们还是可以隐约看到美的在这一场B端大战中的领跑地位。

财报显示,2021年美的来自B端业务的收入占比达到25%,预计到2025年将上升至35%-40%,且B端业务过去几年的增速一直高于C端。

而B端业务对美的的作用贡献,还不止体现在营收数据上。Wind统计的数据显示,过去2年美的集团估值中枢突破10倍左右的上升瓶颈,在去年三季度一度达到15倍的高位。拉动美的估值上升、鼓舞资本信心的,正是其在B端业务上取得的成绩。

(图片来自中信建投证券)

上述数据表明,B端家电市场的潜力毋庸置疑。至于华为的竞争力,就得结合市场竞争格局、其他竞争对手的表现来综合分析。

将目光放回文章开头提到的华为新品发布会。这发布会上,余承东一口气向外界推介了华为七个系列的商用产品:笔记本MateBook B系列、台式机MateStation B系列、显示器B系列、平板C系列、打印机PixLab B系列、智慧屏B系列和穿戴Watch B系列。

虽然华为在智能家居、家电市场也有深厚的技术实力和庞大的产品矩阵,但从推出的这一系列新品可以看出,华为进军B端的第一阶段,打算押宝电子硬件而不是智能家电业务。

而在这块战场,也有一个强劲的对手等待着它们——联想。

对标联想,华为有优势也有不足

相信大家都留意到,在华为召开发布会、宣布进军B端商用市场的同一天,联想也召开了ThinkFamily 2022春季新品发布会。

在发布会上,ThinkPad X1 Carbon 2022、ThinkPad X1 Nano 2022、ThinkPad X1 Yoga 2022等多款全新商务旗舰产品正式上市。其中,备受外界期待、主打高性能计算的ThinkPad neo 14笔记本和ThinkCentre neo P780/P600台式也正式亮相。

联想Think首席产品官周秋昊对于这一系列新产品的性能、商业前景显得非常有信心:

“在探索科技创新的路上,Think系列产品不断完成一件事,就是打破极限、创造极致。”

往前追溯,在2018年的第四届Tech World大会上,联想首次透露出向B端渗透的野心。杨元庆在大会上直言:

“在以前,像Tech World这样的重要活动,我们都是把To B和To C两部分内容混在一起讨论,使得我们的To B形象不够突出。所以从今年起,我们决定把这两部分内容分开讨论。”

时任联想执行副总裁刘军也在这一届Tech World上透露,联想未来的规划是,在国内C端和B端业务收入呈四六开,“在全球市场,B端的占比还要更高一些”。

不过从财报数据来看,联想距离杨元庆当初定下的目标还有一定距离。截止2021财年,联想营收占比最高的仍是PC业务,数据中心和移动业务营收占比相加也无法达到40%。

但好消息是,联想在办公、教育、娱乐、先进制造等商用场景的业务都取得了一定进步,渗透率正稳步提升。

其中,受云服务IT基建需求爆发的提振,联想ISG在上一财年实现收入63.31亿美元,达到历史巅峰。根据联想官方提供的数据样本,目前该集团ISG服务器业务已经覆盖全球云计算、人工智能行业的大量大中企业,并在逐步向中小型企业市场渗透。

经过这四年的努力转型,联想俨然成为国内消费电子、智能终端B端市场的头部玩家。如今,华为主动入局,两大巨头之间的竞争必然会进入一个全新阶段。

在价值研究所看来,要是对标联想的话,华为B端业务优势、不足都非常明显,前者还有很多值得华为学习的地方。

华为的优势主要有两个:强大的开发者生态(相对联想而言)和在业界首屈一指的技术实力。

在发布会上重点推介的MateBook B系列主打安全牌,且搭载了独立的TPM2.0安全芯片。根据余承东在发布会上透露的数据,华为国际专利申请人排名已经连续五年蝉联榜首,去年总计申请6952件专利——这一数字,是第二名的1.8倍。

此外,发布会上推出的所有商用产品全都能依托华为鸿蒙系统,为企业用户提供终端设备的定制服务,且给客户留下了自主开发的空间。

客观地说,华为虽然入局时间晚,但其硬件生态并不比联想差,而且华为各条业务线也在积极配合B端业务的发展,为后者提供助力。

作为全球领先的ICT基础设施和智能终端提供商,华为在B端市场还有大量业务布局。正如官网上的宣言一样:华为的愿景与使命是把数字世界带入每个人、每个家庭、每个组织,构筑万物互联的智能世界。

里面提到的这个“组织”,瞄准的正是B端市场。

在去年的全联接大会上,华为就公布了一组数据:截止三季度,华为一共为面向政府/事业单位、金融、交通、能源和制造五大行业的客户发布了11个场景解决方案,计划在未来五年助力800家以上企业客户实现数字化升级。

长期深耕ICT B端市场,华为积累了深厚的人脉、渠道资源,也积累了丰富的B端运营经验,这些对于终端业务未来的发展都是宝贵的财富。

在硬件之外,华为的软件实力也非常突出。不久前独立上线的华为支付,就率先应用在B端场景,为政府机构、中小企业客户提供定制化全场景支付解决方案,提供的全套服务包括支付、清算、资金管理、账户管理等。

然而,华为的问题在于早已丧失先发时机,联想用户黏性并不低,想蚕食后者的市场份额并不容易。

类似的剧情,在PC市场已经上演过一次。

去年四季度,华为曾一口气发布10余款PC终端产品,涵盖平板、笔记本、台式机等,试图对联想再发起一轮总攻。然而结果大家都看到了,根据Canalys的统计,联想在国内PC市场的出货量占比依然位居第一,市场份额超过40%,紧随其后的是戴尔、惠普和华硕等老牌PC厂商。

当然,市场形势是不断变化的,和全年相比,华为的鸿蒙生态更加强大、商用终端产品的性能也一直在升级,实力和野心都毋庸置疑。

在C端市场未能打倒联想的华为,这一次能成功吗?

写在最后

对于华为大张旗鼓进军B端市场这件事,部分业内人士并不感到惊讶。

在上月底对第二批十个军团组建成立大会上,任正非曾说过要“积极调整队形,采取灵活机动的战略战术”,被外界广泛解读为华为调转船头、开发新业务的信号。

而此次被华为寄予厚望的,又是任正非近年来极为信任的余承东,一切都显得顺理成章。

对于崇尚狼性文化、高压管理的任正非来说,余承东宛如一个“天使与魔鬼”的混合体,让人既爱又恨。一方面,余承东个性张扬、作风进取、拼劲十足,但另一方面又口不择言、四处挑起舆论战。在2011年接管消费者BG之后,余承东曾放出“三年超苹果、五年灭三星”的豪言,逼得任正非下达“禁言令”。

但转过头来,当华为需要人在前面冲锋陷阵时,余承东依然一次次挺身而出。

这一次,消费业务改名进军B端市场,对华为来说同样是一场硬仗,难度不比当年挑战三星、苹果低。

据多家媒体报道,一年多以前,华为云提出追赶阿里云的目标,但一直进步缓慢。直到余承东来到华为云与计算BG的时候,该业务部员工士气大涨,足可见其人气和声望之高。

过往的成功经验和在华为内部一呼百应的号召力,都是余承东的优势。想打赢终端To B这场硬仗,余承东也是华为最为依仗的“核武器”。

涨,足可见其人气和声望之高。

过往的成功经验和在华为内部一呼百应的号召力,都是余承东的优势。想打赢终端To B这场硬仗,余承东也是华为最为依仗的“核武器”。