比亚迪又达成了一个「里程碑」。

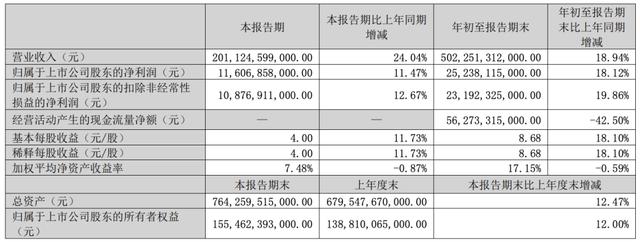

10 月 30 日晚,比亚迪发布了 2024 年三季度财报。财报显示,比亚迪在前三季度实现营业收入 5022.5 亿元,同比增长 18.9%;净利润达 252.4 亿元,同比增长 18.1%。

单看第三季度,比亚迪的营收表现尤为亮眼,超越了特斯拉。比亚迪在第三季度实现营业收入 2011.25 亿元,同比增长 24.04%;相比之下,特斯拉的营收为 251.82 亿美元(约合 1794 亿元),同比增长 8%。

比亚迪 2024 年 Q3 主要会计数据和财务指标 | 图片来源:财报截图

这一反超主要得益于比亚迪在销量方面的强劲增长。具体来看,比亚迪在 9 月的新能源汽车销量达到 41.94 万辆,同比增长 45.91%,成为全球首个单月销量突破 40 万辆的新能源车企。而在整个第三季度,比亚迪累计销量达 113.49 万辆,刷新了季度销量的历史记录。

相比之下,特斯拉虽然也刷新记录,但增长势头则稍显温和。2024 年三季度,特斯拉的全球交付量约为 46.3 万辆,同比增长 6.4%。

然而,尽管单季营收反超特斯拉是一项重要突破,仍需理性看待。比亚迪的营收包括新能源乘用车、商用车、电池和电子产品等多个业务板块,而特斯拉的数据则聚焦于纯电动汽车和相关业务。比亚迪和特斯拉各自的战略和业务重心不同,因此竞争也需要从多维度来考量。

01

电动车「两强争霸」

特斯拉和比亚迪在新能源汽车行业的竞争故事可以追溯到 2003 年——彼时,双方几乎在同一时间进入这一领域,但各自的发展战略截然不同。特斯拉的路径是「从高往低」逐步扩大市场,即以高端车型入手,通过奠定豪华品牌形象,再下探至中低端市场;比亚迪则走「从低往高」的策略,率先推出价格更亲民的车型,在市场中建立基础后逐步提升品牌和产品定位。

在早期,两家公司各行其道,几乎没有直接交集。然而,2020 年随着国产 Model 3 和 Model Y 的推出,特斯拉与比亚迪之间开始出现直接竞争,甚至形成了针锋相对的局面。然而,两者的关系并非只有竞争,实际上在动力电池领域,双方还保持着合作关系。

比亚迪与特斯拉的较量历经多个阶段:最早是中国市场的销量比拼,随后发展为纯电动车型销量的直接竞争,直到如今在全球销量和全球纯电动车销量上展开全面对决。随着比亚迪的快速增长,特斯拉的领先优势逐渐缩小。

2024 年三季度,比亚迪的表现出色,不仅在营收方面首次超越特斯拉,还在毛利率等核心利润指标上展现了更强的盈利能力。

尽管比亚迪的单车售价低于特斯拉,但其汽车业务的毛利率却高于特斯拉。比亚迪三季度整体毛利率为 21.9%,其中汽车业务毛利率达到了 25.6%,环比提升 3.2 个百分点。

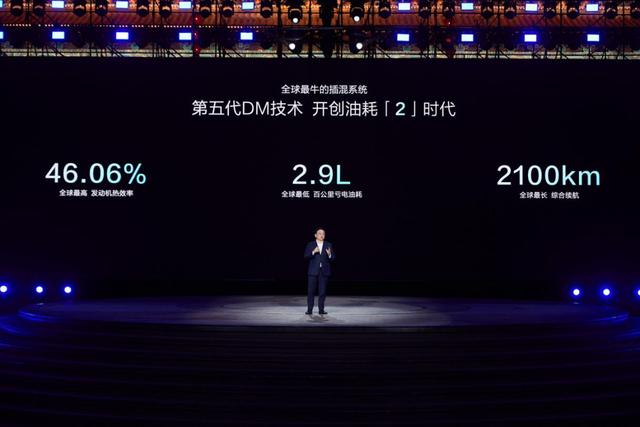

王传福现场公布了第五代 DM 的关键指标 | 图片来源:比亚迪

相比之下,特斯拉三季度的汽车毛利率(不含碳积分和租赁收入)虽然环比增长了 2.5 个百分点,但仍仅为 16.4%。造成这一差距主要源于以下两点:

高毛利混动车型的贡献:比亚迪在三季度推出了搭载第五代 DM-i 技术的高毛利混动车型。根据国金证券的测算,这些车型共销售 39.7 万辆,占三季度总销量的 35%,显著提升了整体毛利水平。垂直整合带来的成本优势:比亚迪采用垂直整合策略,能够自给自足地供应新能源汽车所需的电池和关键零部件,从而实现更高的成本控制和利润空间。相比之下,特斯拉在电池等关键部件上仍需依赖外部供应商,导致在成本结构上相对处于劣势。尽管比亚迪的营收和毛利率超过了特斯拉,但利润和市值仍在追赶当中。比亚迪第三季度归母净利润为 116.07 亿元,净利率为 5.77%,高于国内汽车行业的平均水平——乘联会数据显示,2024 年前三季度汽车行业的利润率为 4.6%。

但这个数据与特斯拉相比仍稍显逊色,特斯拉在三季度实现净利润 21.67 亿美元(约合人民币 154 亿元),净利率为 7.47%。

市值方面,截至 10 月 31 日收盘,特斯拉高达 8020 亿美元(约合 57130 亿元),相当于比亚迪(市值 8481 亿元)的六倍多。市盈率(TTM)显示出类似差距,比亚迪约为 25 倍,而特斯拉则为 63 倍。

奶酪基金研究员符文豪认为,两者估值差异主要源于两个因素:一是国内市场风险偏好低于美股,二是特斯拉在全球化和智能驾驶技术上的积累使其更具吸引力。这种差异使特斯拉的市值及市盈率表现更为抢眼。

02

出海和高端,通向未来的两大挑战

比亚迪在中国新能源汽车市场表现强悍,目前其市场份额保持在 35% 左右,相当于每卖出三辆新能源汽车中便有一辆是比亚迪,这一份额领先第二名特斯拉中国超过 20 个百分点。可以说,中国市场是比亚迪的「基本盘」。

随着中国新能源汽车的渗透率已连续四个月突破 50%,中国市场仍是比亚迪的重中之重。宁德时代市场部总经理罗坚日前预测,中国乘用车的全面电动化将在未来 2 至 3 年内完成。如果成真,这将是全球汽车市场的一大突破。

腾势 D9 主打 MPV 市场 | 图片来源:腾势

展望未来,比亚迪的可持续增长将主要依赖于「出海」和「高端」两大战略。在出海方面,外媒报道称,比亚迪计划将其海外交付量提升至全球总销量的近一半,显示出其对国际市场的强烈野心。

具体来看,2024 年前九个月,比亚迪新能源乘用车出口已达到 29.8 万辆,同比增长 100%。目前,比亚迪的新能源汽车已遍及全球 95 个国家和地区,400 多个城市。同时,为了降低运输成本并提高物流效率,比亚迪还建立了自有船队,10 月第二艘汽车滚装运输船「常州号」在山东烟台下水,进一步提升了其全球供应链能力。

不过,欧盟对中国电动车的征税政策,给比亚迪等中国车企的国际市场扩展带来了新的挑战。根据 10 月 30 日的消息,欧盟委员会宣布结束对中国电动车的反补贴调查,并决定对自中国进口的电动汽车征收为期五年的最终反补贴税。这一政策于 10 月 31 日正式生效。

具体来看,比亚迪将面临 17% 的反补贴税,吉利为 18.8%,而上汽集团则高达 35.3%。如果再加上欧盟对进口乘用车的普通关税,比亚迪将面临 27% 的关税。这一情况无疑会增加比亚迪在欧洲市场竞争的复杂性,影响其出海的战略规划。

除了产品「出海」,比亚迪还在海外布局工厂,推动产能向外转移。今年 6 月,比亚迪乌兹别克斯坦工厂的首批量产新能源汽车正式下线;而在 7 月,比亚迪在泰国罗勇府举行了泰国工厂竣工仪式,这些都是比亚迪在全球化布局的新进展。

比亚迪仰望 U8 | 图片来源:比亚迪

在品牌高端化方面,比亚迪近年来不断升级或推出新品牌,旨在提升其市场地位。除了比亚迪品牌本身(包含王朝网络、海洋网络),还推出了包括仰望、腾势和方程豹三个高端品牌。

从销售成绩来看,比亚迪的高端化战略已经初见成效。今年前 9 个月,其高端品牌累计销量达到 12.7 万辆,同比增长 37.4%,销量占比上升至 4.6%,显示出品牌高端化进程的加速。

为了支撑这些战略,比亚迪在研发方面也进行了大规模投入。公告显示,今年 1 至 9 月,比亚迪的研发投入达到 333.2 亿元,同比增长 33.6%。截至目前,比亚迪技术研发人员接近 11 万人,使其成为全球研发人员最多的汽车制造商。

在比亚迪等中国车企迅速壮大的过程中,特斯拉无疑扮演了重要的推动者角色,成为了一块磨刀石,帮助这些企业不断接近自身目标。然而,我们需要特别关注特斯拉在人工智能领域的进展。在如今技术快速迭代的时代,人工智能可能成为未来竞争的关键,决定着行业的格局与发展方向。

相关文章

猜你喜欢